蜜雪冰城、古茗同日交表,茶飲老大和老二是如何煉成的?

楊亞飛 · 2024-01-04 09:22:05 來源:36氪未來消費

“萬店”的兩條已知路徑。

開年伊始,茶飲品牌聯手扣響了資本市場大門。

1月2日午間,古茗正式向港交所遞交招股書。蜜雪冰城緊隨其后,也正式轉戰港股并遞交招股書。

兩份招股書的出現,為我們提供了一個重要參考。茶飲市場的第一、二名答案已經揭曉。根據招股書,截至2023年前三季度,蜜雪冰城、古茗分別實現營收153.9億元、55.7億元。截至今年9月,蜜雪冰城全球門店數達到3.6萬家;截至2023年底,古茗擁有門店數超過9000家。

此番集體沖擊港股IPO,發生在港股大盤走低、餐飲投融資降溫的背景下,投資者們有限的彈藥,顯然會更加精打細算。但從商業模式來看,蜜雪冰城和古茗,都有其獨特的壁壘。

01

產品AB面:平價與冷鏈升級

蜜雪冰城的極致平價已經為人所熟知,其產品價格“殺傷力”驚人,整體單價僅約6元,也是TOP5現制茶飲品牌里,唯一一個10元以內價格帶的品牌,過去18年,其冰淇淋產品定價僅從1元漲到2元,咖啡子品牌幸運咖亦延續這一定價策略,咖啡產品集中在5-10元之間。

冰鮮檸檬水是蜜雪冰城的長青產品,足以一窺這家茶飲巨無霸的打法特點。

誕生于2013年,蜜雪冰城檸檬水迄今已上市10年。根據招股書,2023年前三季度,蜜雪冰城TOP3常青款產品分別為檸檬水、冰淇淋和珍珠奶茶,三款產品國內出杯量分別為9.13億杯、4.42億杯、3.26億杯。其中,國內檸檬水占到同期其全球門店出杯量的16%。

檸檬水的巨大出杯量,讓他們成為中國最大的檸檬采購商,其中2023年前三季度,蜜雪冰城向四川安岳的合作基地采購約4.4萬噸檸檬。根據灼識咨詢報告,2023年前三季度,中國每10杯現制檸檬水中有超過8杯來自蜜雪冰城。

其他核心原料產品則還包括橙子、奶粉、茶葉、咖啡生豆。規模優勢讓蜜雪冰城有更高的上游議價權。以同類型檸檬、奶粉為例,其中2022年采購成本較同行業平均低約20%、10%。

檸檬水也是蜜雪冰城的首款現制水果飲品,但與大多數水果不同。檸檬可以常溫儲存且保質期較長,這讓他們可以以較低的物流成本,將其運輸到分散全國尤其是廣泛下沉市場的門店里。根據招股書,蜜雪冰城配送網絡覆蓋中國約300個地級市、1700個縣城和3100個鄉鎮,有足夠的下沉廣度和深度。

但類似檸檬的水果并不多,多數水果短保,且需要低溫儲存,即要面臨冷鏈輻射半徑和成本控制難題。古茗則在區域市場找到了突破口。

根據招股書,截至2023年前三季度,古茗可向超97%的門店提供兩日一配的冷鏈配送服務,運營總建筑面積超20萬平方米共計21個倉庫中,有逾4萬立方米冷庫。古茗還很早便自建冷鏈車隊,截至2023年,自有冷鏈貨運車隊達約300輛。

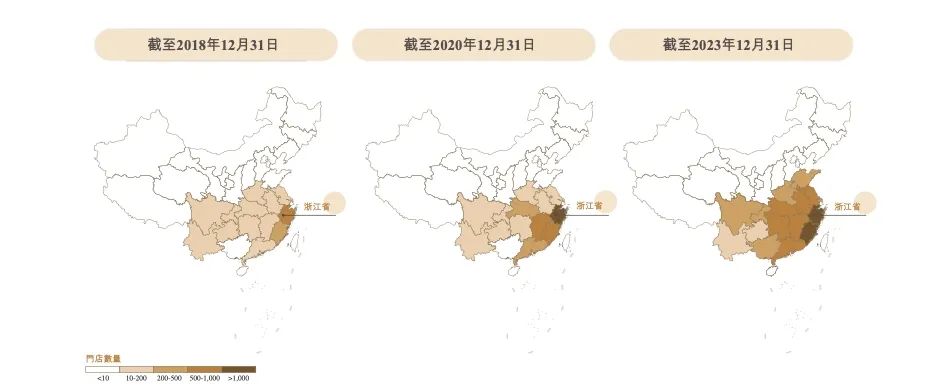

冷鏈配送成本跟門店密度有直接關系。體現在門店層面,這一冷鏈投入也讓古茗的門店布局呈現絕對的“中心化”特點。截止2023年,古茗布局15個省份,但八個省份的門店合計貢獻了87%的GMV。其中起家的浙江省門店數達到2054家,單一省份門店占比超過兩成,且該市場92%的門店位于倉庫150公里內。

這背后,古茗擴張并不追求“攤大餅”,而是更看重“關鍵規模”,這也讓他們成為迄今未知頭部茶飲品牌里唯一一個仍未在北京開店的品牌,盡管門店規模已經近萬家。

但另一方面,古茗在區域市場下沉又足夠深。截至2023年,其在二線及以下城市的門店數量占到總體的79%,且其中38%的門店位于鄉鎮一級,行業位于鄉鎮一級門店比例通常低于25%。

古茗的下沉深度,也跟其所在的區域市場經濟較為發達有關,古茗的門店是以江浙、福建等華東地區為主,經濟條件較好,鮮果茶消費基礎得天獨厚,同時華東有著全國最好的冷鏈基礎設施。

區域加密的擴店打法,也讓他們在配送鮮果、鮮奶產品同時,優化冷鏈配送成本。根據招股書,其倉到店平均配送成本僅占GMV的約0.9%,遠低于行業2%的平均水平。

與多數茶飲品類類似,果茶、奶茶是古茗第一、二大類產品,截止2023年前三季度,相關產品合計售出杯數分別占其總杯數的51%、38%,主力單品諸如超A芝士葡萄/桃桃、香水檸檬、古茗奶茶等。

在平價與冷鏈兩個突破口上,蜜雪冰城和古茗分別找到了自己的優勢。

02

下沉市場,一山容得下二虎?

蜜雪冰城和古茗是典型的下沉品牌,根據招股書,二者在一線城市、新一線城市門店覆蓋度均較低,合計門店占比分別為25.4%、21.3%。

蜜雪冰城、古茗2023年前三季度門店分布情況

取得今日地位,在于二者分別切中了下沉市場兩種茶飲需求,一是追求極致便宜,二是追求新鮮品質。而不同產品價格帶定位,以及行業增量時期,也讓他們在很長一段時間可以和平相處,像是“一山容得下二虎。”

但從管理角度,標準化體系之外,加盟商有錢賺,是兩家品牌能在下沉市場站穩腳跟的關鍵。

根據招股書,截至2023年前三季度,古茗有約75%的加盟商經營兩家及以上加盟商,在開設門店超過兩年的加盟商中,平均每個加盟商經營3.1家店。同期,蜜雪冰城有約1.6萬個加盟商,據此來粗略計算,平均每個加盟商經營約2.3家。

在10元以內,蜜雪冰城是絕對王者,雪球會進一步滾大,筑高進入壁壘。但國內3.2萬家店的體量,也限制了其在國內規模的進一步增長。不過,過去兩年,蜜雪冰城海外擴張提速明顯,截至2023年三季度,其在海外11個國家開出超過4000家門店,并已成為東南亞市場現制茶飲規模最大的品牌。

對于古茗來說,更直接的對手是類似產品故事的喜茶、奈雪,且后者正通過降價、加盟方式往下沉市場開拓。其中,喜茶放開加盟第一年便開出2300家加盟店。由于產品、定價類似,古茗過去也被行業稱為“下沉版喜茶”。

江山代有才人出,霸王茶姬的崛起可能是最直觀的參照。在茶顏悅色固守的湖南以外的茶飲市場,他們借助加盟實現快速擴張。

03

不缺錢,但多戰線需要補充彈藥

蜜雪和古茗的招股書,一個共性是均有不低的利潤率水平。

根據招股書,截至2023年前三季度,蜜雪冰城實現利潤24.5億元,利潤率為15.9%;古茗經調整利潤為10.45億元,經調整利潤率分別為18.7%。

茶飲所屬的餐飲市場,有著強現金流特點。從招股書來看,蜜雪冰城與古茗的現金流也較為充沛。截至2023年前三季度,蜜雪冰城、古茗現金及現金等價物分別為37.6億元、18.6億元,顯然都不差錢。

A股一年前傳聞的“紅綠燈”規則,讓餐飲品牌們主動或者被動轉向港股。當下也并非最佳沖擊IPO時機,資本市場不會為所謂的「新茶飲」概念買單,有限的籌碼會更精打細算,更看重盈利能力和絕對市場地位。

“高利潤,上港股也一樣會火。”一位消費投資人告訴36氪。只是在錢少、市場流動性差的時候,“二級市場會集中把錢給到最好的。”

新茶飲是典型的資本化賽道。根據招股書,蜜雪冰城第一大外部股東為美團龍珠、高瓴,古茗的股東名單里,亦有美團龍珠、紅杉中國、Coatue等一眾投資方。其中,美團龍珠均為二者最大外部股東。

從招股書的資金用途規劃來看,除常規的門店數字化、營運以及品牌IP建設之外,均明確有供應鏈建設投入計劃,盡管并未列出明確募資金額及比例,但在門店擴張背景下,供應鏈建設將是兩家頭部品牌花錢“大頭”。

全球化和多品牌走的更早的蜜雪冰城,供應鏈也早做投入。截至2023年三季度,除了海外已開出4000家店,子品牌幸運咖也開出約2900家門店。作為供應鏈配套,他們同期已在東南亞建有11個總面積為6.6萬平方米的倉庫。

相比之下,古茗在新品牌層面仍未有動作,但也已從產品層面開始向咖啡賽道延伸,推出了包括月下桂圓拿鐵、榴蓮拿鐵等咖啡產品,但出杯數貢獻并不高,處于探索初期。相較于擠入已經將價格帶拉到10元以內的咖啡市場,古茗當務之急仍然是開拓更多城市和區域市場,以及相應的冷鏈建設投入。

不過,即便是大盤降溫背景以及集體放加盟,新茶飲們在資本市場的募資能力分化,可能也會在直觀體現出來。較于聽品牌講新故事,投資者更愿意把籌碼集中到已驗證的模式上。

本文轉載自36氪未來消費,作者:楊亞飛

寫評論

0 條評論